Meer vragen dan antwoorden

| starnieuws | Door: Redactie

Tijdens een recent persmoment probeerde minister Sewdien duidelijkheid te verschaffen over de ontstane ophef rond de aanleg van de weg van Southdrain naar Apoera. In plaats van helderheid te scheppen, riep zijn

Een van de meest prangende kwesties betreft het oorspronkelijke gunningsbedrag. De minister gaf geen uitsluitsel over de herkomst of juistheid van het initieel genoemde bedrag van USD 10 miljoen.

Tegelijkertijd circuleren in de media documenten waaruit blijkt dat het project uiteindelijk is gegund voor een bedrag van USD 44 miljoen. Als dat klopt, en de initiële schatting van USD 10 miljoen juist was, dan zou de ondernemer die het project voorfinanciert een effectief rendement van 44,5% ontvangen over een periode van vier jaar.

Opmerkelijk

Sterker nog, met de opbrengst van deze verkopen had het project mogelijk geheel uit eigen middelen kunnen worden gefinancierd, waarmee rente- en financieringskosten vermeden waren.

Tijdens de persconferentie werd ook een terugkerende klacht van kleinere aannemers aangestipt: zij zien opdrachten consequent naar een select gezelschap van ondernemers gaan. De minister verdedigde zich door te stellen dat het vooral gaat om aannemers die projecten zelf voorfinancieren. Kleinere bedrijven beschikken vaak niet over de liquiditeit om dat te doen, mede vanwege het feit dat niet vooraf duidelijk is wanneer de overheid haar betalingsverplichting kan voldoen.

Ondernemers zoeken doorgaans naar de balans tussen maximaal rendement en minimaal risico. Als we aannemen dat de uiteindelijke gunning van USD 44 miljoen marktconform is, en we een gebruikelijke winstmarge van 15% hanteren, dan zou een opslag van 10% voor het financieringsrisico leiden tot een totale marge van 25%. Voeg daarbij nog 25% aan non-cash expenses (zoals afschrijvingen), dan komt de totale benodigde cashinvestering op circa USD 22 miljoen.

Herkomst kapitaal roept vragen op

Volgens minister Sewdien brengt voorfinanciering aan een financieel krappe overheid een aanzienlijk risico met zich mee. Toch is de betreffende aannemer bereid dit risico te nemen. Dat roept vragen op. Want wie over USD 22 miljoen beschikt, zou dit vermogen bijvoorbeeld ook kunnen onderbrengen in een vastrentend deposito. Bij een rente van 7% per jaar en rente-op-rente-opbouw zou dit bedrag in vier jaar tijd aangroeien tot bijna USD 29 miljoen – een winst van circa USD 6 miljoen, en dat met minimaal risico.

Het roept de logische vraag op: waarom zou een ondernemer kiezen voor een risicovolle investering in een overheidsproject als een veilige financiële belegging vergelijkbare of zelfs betere rendementen biedt?

Daarbij komt dat het bedrijf in kwestie pas in 2012 werd opgericht, en de eigenaar de Nederlandse nationaliteit heeft. Is er onderzocht waar deze ondernemer zijn kapitaal vandaan haalt, en op basis waarvan hij in staat is zulke grootschalige projecten voor te financieren?

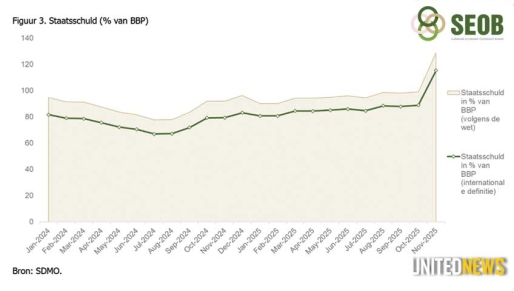

Ten slotte blijft de financieringsconstructie vragen oproepen. Als de ondernemer het project voorfinanciert en de overheid pas vanaf 2026 begint met terugbetalen, dan lijkt er sprake van een verkapte lening. Is deze constructie voorgelegd aan het Internationaal Monetair Fonds (IMF)? En waarom is deze verplichting, die zich uitstrekt tot in 2029, niet besproken of goedgekeurd door De Nationale Assemblée?

De persconferentie van minister Sewdien liet meer vragen dan antwoorden achter. Hopelijk stellen niet alleen journalisten, maar ook burgers zich dezelfde kritische vragen.

Steven Dijksteel

verklaring vooral meer vragen op – zowel over de financiële constructie als over de toewijzing van het project.

Een van de meest prangende kwesties betreft het oorspronkelijke gunningsbedrag. De minister gaf geen uitsluitsel over de herkomst of juistheid van het initieel genoemde bedrag van USD 10 miljoen.

Tegelijkertijd circuleren in de media documenten waaruit blijkt dat het project uiteindelijk is gegund voor een bedrag van USD 44 miljoen. Als dat klopt, en de initiële schatting van USD 10 miljoen juist was, dan zou de ondernemer die het project voorfinanciert een effectief rendement van 44,5% ontvangen over een periode van vier jaar.

Opmerkelijk

is dat de overheid parallel aan dit project bezig is met de verkoop van overheidsbezittingen. Indien deze activa als onderpand bij een commerciële bank waren ingebracht, had de staat wellicht kunnen lenen tegen een aanzienlijk lagere rente.

Sterker nog, met de opbrengst van deze verkopen had het project mogelijk geheel uit eigen middelen kunnen worden gefinancierd, waarmee rente- en financieringskosten vermeden waren.

Tijdens de persconferentie werd ook een terugkerende klacht van kleinere aannemers aangestipt: zij zien opdrachten consequent naar een select gezelschap van ondernemers gaan. De minister verdedigde zich door te stellen dat het vooral gaat om aannemers die projecten zelf voorfinancieren. Kleinere bedrijven beschikken vaak niet over de liquiditeit om dat te doen, mede vanwege het feit dat niet vooraf duidelijk is wanneer de overheid haar betalingsverplichting kan voldoen.

Ondernemers zoeken doorgaans naar de balans tussen maximaal rendement en minimaal risico. Als we aannemen dat de uiteindelijke gunning van USD 44 miljoen marktconform is, en we een gebruikelijke winstmarge van 15% hanteren, dan zou een opslag van 10% voor het financieringsrisico leiden tot een totale marge van 25%. Voeg daarbij nog 25% aan non-cash expenses (zoals afschrijvingen), dan komt de totale benodigde cashinvestering op circa USD 22 miljoen.

Herkomst kapitaal roept vragen op

Volgens minister Sewdien brengt voorfinanciering aan een financieel krappe overheid een aanzienlijk risico met zich mee. Toch is de betreffende aannemer bereid dit risico te nemen. Dat roept vragen op. Want wie over USD 22 miljoen beschikt, zou dit vermogen bijvoorbeeld ook kunnen onderbrengen in een vastrentend deposito. Bij een rente van 7% per jaar en rente-op-rente-opbouw zou dit bedrag in vier jaar tijd aangroeien tot bijna USD 29 miljoen – een winst van circa USD 6 miljoen, en dat met minimaal risico.

Het roept de logische vraag op: waarom zou een ondernemer kiezen voor een risicovolle investering in een overheidsproject als een veilige financiële belegging vergelijkbare of zelfs betere rendementen biedt?

Daarbij komt dat het bedrijf in kwestie pas in 2012 werd opgericht, en de eigenaar de Nederlandse nationaliteit heeft. Is er onderzocht waar deze ondernemer zijn kapitaal vandaan haalt, en op basis waarvan hij in staat is zulke grootschalige projecten voor te financieren?

Ten slotte blijft de financieringsconstructie vragen oproepen. Als de ondernemer het project voorfinanciert en de overheid pas vanaf 2026 begint met terugbetalen, dan lijkt er sprake van een verkapte lening. Is deze constructie voorgelegd aan het Internationaal Monetair Fonds (IMF)? En waarom is deze verplichting, die zich uitstrekt tot in 2029, niet besproken of goedgekeurd door De Nationale Assemblée?

De persconferentie van minister Sewdien liet meer vragen dan antwoorden achter. Hopelijk stellen niet alleen journalisten, maar ook burgers zich dezelfde kritische vragen.

Steven Dijksteel

| starnieuws | Door: Redactie