Dossier Blauwmeer Deel 3 — De deal

| | Door: Redactie

De Centrale Bank van Suriname (CBvS) en NV Panaso zijn in 2019 een overeenkomst aangegaan waarbij voor 20 miljoen US dollar Panaso een perceel van circa 575 hectare aan de CBvS verkocht. Deze overeenkomst werd getekend door de toenmalige governor van de CBvS, Robert van Trikt en de CEO en financieel directeur (CFO) van Assuria.

Volgens de betrokken partijen was deze transactie bedoeld om De Surinaamsche Bank, mede-eigenaar van Panaso, die op dat moment in grote problemen verkeerde, te behoeden van ondergang. Het omvallen van de bank zou volgens de toenmalige governor catastrofale gevolgen hebben voor de financiële sector

Uiteindelijk hebben de CBvS en DSB/Assuria Vastgoed in 2022 besloten om de koopovereenkomst te ontbinden nadat de huidige governor een rechtszaak begon om de overeenkomst voor de aankoop van het areaal, nietig te laten verklaren. Hij was van oordeel dat deze transactie indruiste tegen artikel 18 lid 4 van de Bankwet en daarom nietig was. In een serie artikelen waarbij alle betrokken partijen zijn geïnterviewd of waarvan rapporten zijn gelezen, leest u de feiten op een rij. In deze editie deel 3.

Tekst Ivan Cairo

De overeenkomst tussen Panaso Vastgoed en de CBvS om Blauwmeer te kopen was naar verluidt angstvallig

geheim gehouden, waarbij kennelijk ernstige wetsovertredingen hebben plaatsgevonden

Aan het einde van de Begrotingsbehandeling 2022 ging minister Armand Achaibersing van Financiën en Planning breedvoerig in op de kwestie-Blauwmeer waar hij in zijn vorige functie als CEO van Assuria nauw bij betrokken was. De bewindsman kwam onder vuur van de oppositie te liggen omdat in die kringen werd geopperd dat er een onzuiver luchtje hing rondom de Blauwmeer-deal.

NDP-fractielid Melvin Bouva die deze zaak aan het rollen bracht, vond dat president Santokhi de minister op een zijspoor moest parkeren terwijl een diepgaand onderzoek naar deze zaak werd ingesteld.

Achaibersing merkte op dat de personen die hem met de kwestie-Blauwmeer onderuit wilden halen geen flauw idee hadden wat er zich afspeelde toen de deal werd gesloten en in welke catastrofale situatie DSB en het land zich toen bevonden. Hij verzweeg echter dat volgens juristen deze overeenkomst in strijd was met de Bankwet.

Reagerend op opmerkingen van oppositieleden over dit vraagstuk stelde president Santokhi toen dat nagegaan moest worden in welk jaar deze case plaatsvond; wie toen president, de minister van Financiën en de governor en de coalitieleden in het parlement waren. “Toen is Blauwmeer blauwblauw gelaten.

De huidige coalitie laat de democratie weer opleven, en maakt het mogelijk dat velen hun stem weer kunnen laten horen… Als men vindt dat de case, zoals gepresenteerd door het ministerie van Financiën niet afdoende is opgelost, en niet afdoende is aangepakt, en/of strafbare feiten gepleegd zijn, dan nodig ik hen uit, conform hun verantwoordelijkheid en plichtsbesef te handelen”, stelde het staatshoofd.

Minister Achaibersing riep parlementariërs ook op om “een officiële klacht tegen hem in te dienen bij het Openbaar Ministerie indien ze niet tevreden waren met de uiteenzetting die hij had gegeven.” Hij deed daarbij een klemmend beroep op parlementsvoorzitter Marinus Bee om hem niet in bescherming te nemen, mocht het Openbaar Ministerie met een verzoek komen om hem in staat van beschuldiging te stellen. DNA-voorzitter Bee heeft echter nimmer enige actie ondernomen voor een onafhankelijk onderzoek.

Overeenkomsten

In deze kwestie komen twee overeenkomsten aan de orde. Als eerste een koop-verkoopovereenkomst tussen de CBvS enerzijds als koper en Panaso Vastgoed, DSB-Assuria Vastgoedmaatschappij en Assuria anderzijds als verkopers. De andere overeenkomst betreft een termijndeposito overeenkomst tussen de CBvS en DSB. In de koop-/verkoopovereenkomst wordt overwogen dat DSB een zwakke financiële positie en structureel een lage solvabiliteit en liquiditeit had. Ook hadden de grootaandeelhouders verdere kapitaalinjectie op korte termijn in DSB geweigerd.

Dit is echter niet juist, omdat uit onderzoek van dWT blijkt dat nimmer is gevraagd aan Fatum, Hakrinbank en Self-Reliance, die elk voor ongeveer negentien procent aandelen bezaten in DSB of zij bereid waren een kapitaalinjectie te geven. De overeenkomst tussen Panaso Vastgoed en de CBvS om Blauwmeer te kopen was naar verluidt angstvallig geheim gehouden, waarbij kennelijk ernstige wetsovertredingen hebben plaatsgevonden.

De moederbank achtte het van “het grootste belang om de rust in het financiële systeem en de samenleving te bewaren en zal daarom uit haar middelen onderhavige transactie financieren.” Dus nam de CBvS het terrein over voor 20 miljoen US-dollar om DSB uit de brand te helpen. “De transactie moet leiden tot een verbeterde financiële positie van DSB”, staat in de overeenkomst. De moederbank stelde in het kader van de reddingsoperatie in een separaat addendum een aantal harde voorwaarden waar DSB en haar grootaandeelhouders aan moesten voldoen.

De transactie moest “worden gezien als onderdeel van een totale actie die noodzakelijk is om de continuïteit van DSB te garanderen”, schreef CBvS-governor Van Trikt in het addendum dat hij op 15 augustus 2019 opnieuw ter ondertekening aan DSB aanbood. Vanwege de toen heersende macro-economische situatie was de overheid niet in staat kapitaalsteun te geven om de solvabiliteit van DSB te versterken, zodat die aan de minimale eisen zou voldoen.

De aanstelling van een “stille curator” zou vanwege de problemen bij de bank evenmin op korte termijn tot verbetering hebben geleid. Als grootste bank van het land en diens financiële verwevenheid met andere instellingen was DSB “too-big-to-fail” stelde de toenmalige CBvS-governor. Van Trikt opperde verder dat “een gedwongen liquidatie van DSB duurder zal zijn dan een nog op te zetten en te financieren reddingsactie.”

Hij stelde verder dat een “gedwongen liquidatie van DSB een domino-effect zal hebben met zeer grote gevolgen voor de financiële sector en de reële economie, de samenleving, spaarders en aandeelhouders.”

In artikel 2 van de koop-/verkoopovereenkomst werden enige voorbehouden gemaakt. Zo werd overeengekomen dat het terrein werd verkocht in de staat waarin het verkeerde. “Indien de resultaten van diverse onderzoeken verricht met betrekking tot de titel van de grond, bodemgesteldheid, vegetatie en kwaliteit van het water van het zich op het terrein bevindende meer, anders blijken te zijn dan door de verkoper aangegeven, zal de koper gecompenseerd worden voor eventuele schade. Deze overeenkomst werd getekend door Van Trikt namens de CBvS en Assuria-hoofddirecteur Achaibersing en zijn CFO Merhai, beiden namens Panaso Vastgoed.

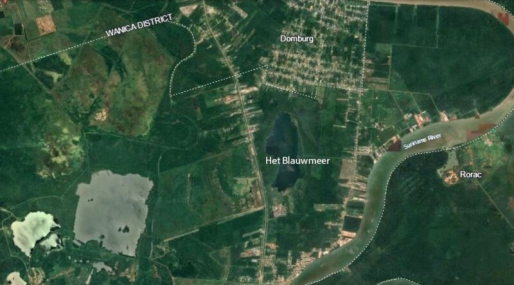

(De tekst gaat door na de afbeelding)

Termijndeposito

Als onderdeel van de reddingslijn moest DSB het verkoopbedrag van 20 miljoen US dollar bij de Centrale Bank beleggen in een termijndeposito voor een jaar tegen een rente van een half procent. Ook moest DSB uit haar eigen vermogen SRD 200 miljoen, eveneens voor een jaar tegen drie procent, bij de moederbank beleggen in een termijndeposito.

De belegging zou eindigen op 2 september 2020. Deze overeenkomst werd getekend door Van Trikt namens de Centrale Bank en voor DSB tekenden toenmalig Chief Operating Officer René van Rooij en president-commissaris M. Emanuels.

Wel opmerkelijk was dat de voorzitter van het directieteam van DSB, Steven Coutinho, die op 5 augustus 2019 was aangesteld, geen enkele overeenkomst heeft getekend.

Hij had volgens de verkregen informatie van dWT hiertoe geweigerd omdat hij vermoedde dat de Blauwmeertransactie en termijndeposito in strijd waren met de Bankwet. Hij heeft naar verluidt enkele malen president-commissaris Emanuels geadviseerd om niet mee te werken aan de transactie.

| | Door: Redactie